Por Martin Wolf, Comentarista jefe de economía del Financial Times

Los bancos centrales se están poniendo al día, pero no pueden hacer frente de manera directa al 'shock' producido por el aumento de los precios de la energía

Los bancos centrales están decididos a volver a controlar la inflación. Este fue el mensaje de Jay Powell, presidente de la Reserva Federal, y de Isabel Schnabel, miembro influyente del directorio del Banco Central Europeo, en la reunión de la semana pasada en Jackson Hole (1). Entonces, ¿por qué insistieron tanto los bancos centrales en este mensaje? ¿Tienen razón? Y, sobre todo, ¿qué podría implicar para las futuras políticas y la economía?

“Es probable que la reducción de la inflación requiera de un período sostenido de crecimiento por debajo de la tendencia... Si bien las tasas de interés más altas, el crecimiento más lento y las condiciones del mercado laboral más suaves reducirán la inflación darán lugar a algunos problemas a los hogares y las empresas. Este es el desafortunado precio de reducir la inflación. Pero el hecho de no restaurar la estabilidad de precios significaría un dolor mucho mayor”. Estas fueron las palabras de Powell (2). Una vez más, Schnabel argumentó que los bancos centrales deben actuar con decisión, ya que las expectativas corren el riesgo de perder el ancla, la inflación ha sido persistentemente demasiado alta y los costos de controlarla aumentarán cuanto más se retrase actuar para controlarla. Hay riesgos si se hace demasiado y si se hace muy poco. Sin embargo, la "determinación" para actuar es una opción mejor que la "precaución".

No es difícil entender por qué los banqueros centrales dicen lo que dicen. Tienen un mandato claro para controlar la inflación, que no han cumplido. No solo la inflación general, sino también la inflación subyacente (excluyendo energía y alimentos) ha estado por encima del objetivo durante un período prolongado. Por supuesto, este desafortunado resultado tiene mucho que ver con una serie de choques de oferta inesperados, en el contexto del cambio pospandémico hacia el consumo de bienes, las restricciones en el suministro de energía y ahora la guerra en Ucrania. Pero las tijeras tienen dos filos: la demanda y la oferta. Los bancos centrales, en particular la Reserva Federal, persistieron con las políticas ultralaxas de la pandemia (3) durante demasiado tiempo, aunque la política fiscal de EEUU también fue demasiado expansiva (4).

En un importante análisis (5), Ricardo Reis de la London School of Economics señala cuatro razones por las que esto sucedió. Primero, los bancos centrales interpretaron repetidamente los shocks de oferta como interrupciones temporales, no como impactos casi permanentes en el resultado potencial. En segundo lugar, interpretaron mal las expectativas a corto plazo, centrándose demasiado en la media en lugar del cambio hacia mayores expectativas en los extremos superiores de la distribución. Tercero, tendían a ver la credibilidad como un pozo infinitamente profundo, en lugar de uno poco profundo que necesita ser rellenado rápidamente. Al hacerlo, no notaron que las distribuciones de las expectativas de inflación a largo plazo también se estaban desplazando en su contra. Finalmente, su creencia en una tasa de interés neutral baja los llevó a preocuparse demasiado por la deflación y muy poco por el regreso de la inflación. Un punto central es que estos fueron errores intelectuales. También, en mi opinión, se debió a la falta de atención a los datos monetarios (6).

Esencialmente, los bancos centrales se están poniendo al día porque temen correr el riesgo de perder credibilidad y, si lo hicieran, los costos de recuperarla serían mucho más altos que los de actuar ahora. Este temor se ve reforzado por los riesgos para la inflación salarial derivados de la combinación de una alta inflación de precios con mercados laborales fuertes. El hecho de que los precios más altos de la energía aumenten los precios de prácticamente todo hace que este riesgo sea mayor. Esto podría entonces iniciar una espiral de subida de salarios y precios tras el aumento de los precios de la energía.

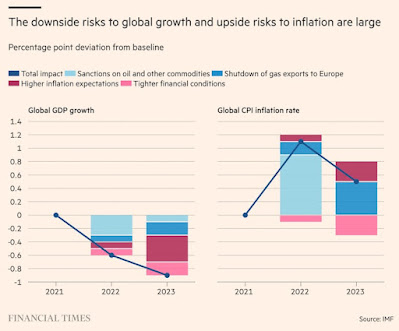

Tienen razón al verlo así. Un cambio a una era de inflación alta e inestable al estilo de la década de los 70 sería un desastre. Sin embargo, existe el riesgo de que la desaceleración de las economías causada por una combinación de la caída de los ingresos reales y el endurecimiento de las condiciones financieras provoque una desaceleración innecesariamente profunda. Una parte del problema es que calibrar el endurecimiento monetario es particularmente difícil hoy en día, porque implica elevar las tasas de interés a corto plazo y reducir sus balances al mismo tiempo. A eso hay que añadir que los responsables de definir las políticas a aplicar no se han enfrentado a nada como esto en las últimas cuatro décadas.

En EEUU, existe una visión particularmente optimista de la “desinflación inmaculada”, promulgada por la Reserva Federal. Este debate se centra en si es posible reducir la presión del mercado laboral reduciendo los puestos vacantes sin aumentar el desempleo. Un importante artículo de Olivier Blanchard, Alex Domash y Lawrence Summers sostiene que esto no tendría precedentes (7). La Fed les ha respondido diciendo que ahora todo no tiene precedentes pero, entonces, ¿por qué no esto también? (8). Los autores del artículo original han respondido insistiendo en que no hay una buena razón para creer que las cosas no tienen precedentes (documento que curiosamente ya no está disponible en su localización originaria pero si en archive.org, AyR) (9). Piénselo: ¿cómo se puede esperar que un endurecimiento monetario general solo golpee a las empresas con puestos vacantes? Es seguro que afectará a las empresas que también tuviesen que despedir trabajadores.

Si es probable que el endurecimiento planificado de la política monetaria genere una recesión en EEUU, ¿qué podría pasar en Europa? La respuesta es que es probable que allí las recesiones sean profundas, dado que el impacto de los precios de la energía es muy grande. En esto tampoco está claro el equilibrio entre el impacto en la oferta y la demanda. Si el impacto del aumento de los precios de la energía en la oferta es mayor que en la demanda, también será necesario frenar la demanda.

La política monetaria jugará un papel en la historia europea. Pero el núcleo de su crisis actual es el shock energético. Los bancos centrales no pueden hacer nada directamente para hacer frente a tales perturbaciones económicas reales. Deben centrarse a su mandato de asegurar la estabilidad de precios. Pero se debe hacer un gran esfuerzo para proteger de la crisis a los más vulnerables. Además, los más vulnerables incluirán no solo a personas, sino también países. Se necesitará un alto nivel de cooperación fiscal en la eurozona. Una comprensión política de la necesidad de solidaridad dentro de los países y entre ellos es una condición previa.

Una tormenta ha llegado desde el este de Europa. Debe ser resistida. La mejor manera de hacerlo será el tema de futuros artículos.

NOTAS

(1) Federal Reserve Bank of Kansas City: Jackson Hole Economic Symposium.

(2) Board of Governors of the Federal Reserve System (06.08.2022): Monetary Policy and Price Stability, discurso de Jerome H. Powell, presidente de la Reserva Federal.

(3) Martin Wolf (Financial Times, 01.02.2022): The Fed is too late to remove the punchbowl.

(4) Financial Times (12.04.2021): Larry Summers: ‘I’m concerned that what is being done is substantially excessive’.

(5) Ricardo Reis (London School of Economics, junio de 2022): The Burst of High Inflation in 2021–22: How and Why Did We Get Here?.

(6) Martin Wolf (Financial Times, 22.02.2022): As inflation rises, the monetarist dog is having its day.

(7) Olivier Blanchard, Alex Domash y Lawrence Summers (Peterson Institute for International Economics (PIIE), Julio de 2022): Bad News for the Fed from the Beveridge Space.

(8) Andrew Figura y Chris Waller (Board of Governors of the Federal Reserve System, 29.07.2022): What does the Beveridge curve tell us about the likelihood of a soft landing?.

(9) Olivier Blanchard (PIIE), Alex Domash (Harvard University) y Lawrence H. Summers (Harvard University) (01.08.2022): The Fed is wrong: Lower inflation is unlikely without raising unemployment. Why we disagree with Governor Chris Waller and Andrew Figura.